Pavel Vidal Alejandro*

Resumen

La ponencia presenta las distintas etapas por la que ha transitado la estabilidad monetaria en Cuba y los factores macroeconómicos que la han explicado desde inicios de los años noventa hasta el año 2009. De una manera bien estilizada, se resume el papel de la política monetaria en dichos resultados tomando en consideración los nuevos instrumentos y objetivos del Banco Central de Cuba.

* Trabajó como analista en la Dirección de Política Monetaria y fue jefe del Grupo de Modelos Econométricos del Banco Central de Cuba durante siete años. Actualmente es Doctor en Ciencias Económicas y trabaja como investigador del Centro de Estudios de la Economía Cubana (CEEC) y profesor de Econometría y Macroeconomía en la Facultad de Economía de la Universidad de La Habana.

1. Introducción

A principio de los años noventa del pasado siglo, en la economía cubana se sucedieron una serie de transformaciones, la mayor parte de ellas como respuesta a la crisis económica y al nuevo entorno en el que se debía insertar el país. Las transformaciones también ocuparon el ámbito monetario y financiero. Se permitió la circulación del dólar y se creó el peso convertible. El sistema financiero se amplió y se diversificaron los instrumentos de ahorro de la población. Se creó la institución Casas de Cambio S.A. (Cadeca) para darle convertibilidad al peso cubano y al peso convertible.

Además, se extendieron los mercados con precios no regulados. Así, la inflación pasó a ser un evento con un impacto de mayor escala en la actividad económica y en el nivel de vida de la población. A su vez, se convirtió en un proceso que no está directamente en las manos del estado. En este nuevo escenario, la política monetaria debe jugar un papel más activo en la estabilidad de los precios.

El objetivo de esta ponencia es presentar, de una manera bien estilizada, los cambios que han venido ocurriendo en la manera de enfocar la política monetaria cubana y evaluar los resultados vinculados a la estabilidad monetaria. Específicamente, en la sección 2 se analiza la evolución de la inflación en las dos últimas décadas y los equilibrios macroeconómicos que la han determinado. También se comenta sobre el salario real y la relación entre la política monetaria y el Producto Interno Bruto. En la sección 3 se examinan los instrumentos del Banco Central, aspectos institucionales de la política monetaria y se resumen las etapas de la dolarización y la dualidad monetaria. En la sección 4 se evalúa la crisis bancaria de 2009. Finalmente, se destacan las conclusiones más relevantes que surgen del análisis que se ha hecho sobre la estabilidad y la política monetaria en Cuba en las dos últimas décadas.

2. La estabilidad monetaria en las dos últimas décadas

La inflación dejó de ser un fenómeno conocido en la economía cubana desde que en la década del sesenta prácticamente se eliminaron las relaciones de mercado y el estado comenzó a tener la casi absoluta participación en la economía. Hasta principio de los años noventa la canasta familiar se obtenía casi por entero en mercados minoristas estatales. En ese entorno, los desequilibrios monetarios no se reflejaban en los precios, sino en la acumulación de excesos de liquidez. Así, los procesos de inestabilidad monetaria no se manifestaban en aumentos de los precios sino que tomaban la forma de inflación reprimida o ahorro forzoso, como también se le conoce. Distintas perspectivas del exceso de liquidez en los inicios de la década del noventa en Cuba se pueden encontrar en Carranza, Gutiérrez y Monreal (1995), González (1995), CEPAL (1997) e Hidalgo, Vidal y Tabares (2000).

Como parte de las transformaciones en los años noventa, se le brindó un mayor espacio a mercados no estatales con precios no regulados; básicamente, los mercados agropecuarios, el sector cuentapropista y los mercados informales. Además, se creó la institución financiera no bancaria Casas de Cambio S.A. (Cadeca), la cual organizó una red nacional de casas de cambio donde las personas compran y venden monedas.

En las nuevas condiciones en que opera la economía cubana –ahora con mayores similitudes a lo que sucede en una economía de mercado– los incrementos de la oferta monetaria y la demanda agregada ya no se traducen en acumulación de excesos de liquidez, sino en más inflación y en mayor compra de divisas en el mercado cambiario. Esta es la nueva forma en que fundamentalmente se manifiestan los desequilibrios monetarios y la inestabilidad monetaria en la economía cubana.

En concordancia con tal contexto, el Banco Central de Cuba ha ido modificando la manera en que diseña e implementa la política monetaria. La autoridad monetaria ha ido transitando de un esquema enfocado en el control de la liquidez en poder de la población, hacia un esquema que tiene como objetivos finales el control de la inflación y el equilibrio del mercado de cambio en Cadeca.

2.1 Evolución de la inflación

Desde 1989 la inflación en Cuba ha pasado por distintas etapas. A principio de los noventas aconteció una hiperinflación en el mercado informal. Los años de mayor incremento de precios en dicho mercado fueron 1991 con más de 150% y el año 1993 con más de 200%. El tipo de cambio del peso cubano llegó a cotizarse en el mercado informal a 150 pesos cubanos por dólar, cuando antes de la crisis se ubicaba en 5 pesos por dólar.

La inflación fue un resultado de la crisis económica, de la política económica asumida para enfrentarla y de los desequilibrios fiscales y monetarios asociados. Desde 1990 el PIB se contrajo en un 34.8% en cuatro años. El presupuesto mantuvo los gastos en educación y salud, y crecieron los subsidios a las empresas estatales para poder sostener el empleo. El déficit fiscal promedio de 1990 a 1993 fue de 24.9% del PIB.

Dado que el país tenía limitada su capacidad de acceder al mercado financiero internacional y que no existe en Cuba un mercado de deuda pública, el déficit fiscal se financió con un préstamo del Banco Central (en aquel momento Banco Nacional) al presupuesto del estado. La monetización del déficit fiscal produjo un incremento de la liquidez monetaria y una alta inflación en los mercados informales. La liquidez en poder de la población medida por el agregado monetario M2A creció a una tasa promedio anual de 27,6%. En Cuba, las altas tasas de inflación también vinieron acompañadas de altas tasas de crecimiento de la oferta monetaria.

Probablemente un control más estricto sobre el presupuesto del estado hubiese evitado la inflación. Sin embargo, hubiese provocado también un alto desempleo y la contracción de gastos sociales. Dada la magnitud de la crisis, se hubiese llevado a la miseria a miles de familias. El ajuste ante la crisis fue en cambio distribuido entre la mayoría de la sociedad mediante un impuesto inflacionario.

Los salarios nominales se mantuvieron congelados y la inflación en aquellos años llevó a una caída de su poder adquisitivo. Fueron en última instancia los asalariados, y también pensionados estatales, los que financiaron el déficit fiscal y evitaron el desempleo y la contracción de gastos en educación y salud.

Desde el año 1995 la Oficina Nacional de Estadística (ONE) computa un Índice de Precios al Consumidor (IPC) con los precios promedios de todo el país que enfrenta la población en tres mercados. El mercado formal registra los precios de los bienes y servicios ofertados por el estado a la población por la vía normada y no normada; representa el 40% del total del IPC. Los otros dos mercados son el agropecuario, con una ponderación cercana al 30%, y el mercado informal, que también alcanza otro 30%. En este IPC no se encuentran los precios de los mercados en pesos convertibles (CUC); en 2009 se brindó por primera vez públicamente el dato del IPC en pesos convertibles.

La evolución de este indicador se presenta en el gráfico 1. Se nota que la inflación no ha sido alta desde 1995, de hecho han ocurrido disminuciones del promedio de los precios en algunos años. Después de la inflación de tres dígitos a principio de los noventa, la política monetaria ha logrado recuperar la estabilidad de los precios. Desde 2002 se destaca cierta presión al alza de los precios con cinco registros consecutivos por encima de 2%, pero aún así se mantiene como promedio en los márgenes aceptados internacionalmente como una inflación baja.

De los datos de inflación presentados en el gráfico 1 hay dos cosas que llaman la atención: la volatilidad de la inflación y la deflación. La variabilidad en la inflación revela que la política monetaria no ha definido un objetivo claro sobre la inflación, más bien sigue una estrategia discrecional, correctiva de los desequilibrios pasados. Si bien el Banco Central cada vez está más enfocado en la inflación, la definición de una meta de inflación es un tema pendiente para la política monetaria cubana. Se persigue una inflación baja pero no preocupa mucho la deflación, de hecho, las disminuciones de precios en ocasiones son bien vistas en algunos círculos dado que mejoran el valor real de los salarios y las pensiones. La deflación en Cuba no tiene costos tan grandes como en economías de mercados, sin embargo sí se pueden identificar un grupo de efectos perjudiciales, principalmente por constituir un desestimulo al sector agropecuario.

A pesar de la crisis global la política monetaria ha logrado mantener la inflación bajo control. En 2008 el Índice de Precios al Consumidor (IPC) en pesos cubanos disminuyó 0.1% y en 2009 vuelve a disminuir 0.1%, mientras que el IPC en peso convertibles sólo aumentó 1.4%.

2.2 Equilibrios macroeconómicos

En el cuadro 1 se evidencia la recuperación del equilibrio fiscal y monetario a partir de 1995. Para poder estabilizar los precios la política económica tuvo que disminuir el déficit fiscal y mantenerlo en una proporción que como promedio ha representado el 3% del PIB. Se redujo la liquidez en poder de la población (agregado monetario M2A) y después se controló su crecimiento.2 El tipo de cambio del peso cubano para la población se revaluó y posteriormente se mantuvo estable.

Para recuperar la estabilidad monetaria, en 1994 se implementó un paquete de medidas conocido como medidas de saneamiento financiero que contemplaban fundamentalmente el cobro de servicios anteriormente gratuitos, el aumento de determinados precios de productos vendidos por el estado a la población (principalmente bebidas y cigarros) y el establecimiento de diferentes impuestos y tarifas. Paralelamente se tomaron otras acciones que también contribuyeron a la estabilidad monetaria como la dolarización parcial, la apertura del mercado agropecuario y el trabajo por cuenta propia, facilidades para la entrada de remesas, el redimensionamiento industrial, el desarrollo del turismo, la inversión extranjera, entre otros.

Para recuperar la estabilidad monetaria, en 1994 se implementó un paquete de medidas conocido como medidas de saneamiento financiero que contemplaban fundamentalmente el cobro de servicios anteriormente gratuitos, el aumento de determinados precios de productos vendidos por el estado a la población (principalmente bebidas y cigarros) y el establecimiento de diferentes impuestos y tarifas. Paralelamente se tomaron otras acciones que también contribuyeron a la estabilidad monetaria como la dolarización parcial, la apertura del mercado agropecuario y el trabajo por cuenta propia, facilidades para la entrada de remesas, el redimensionamiento industrial, el desarrollo del turismo, la inversión extranjera, entre otros.

Se puede afirmar que desde 1995 la política monetaria ha logrado sostener la estabilidad monetaria. En 2008 ocurrieron perturbaciones en esta tendencia. La combinación del agotamiento de las exportaciones, la caída en los términos de intercambio y los huracanes resultó fatal en 2008 para los equilibrios externos e internos de la economía. Como resultado, los llamados en macroeconomía déficit gemelos —déficit en la cuenta corriente de la balanza de pagos y déficit fiscal—hicieron visible acto de presencia en la economía cubana durante 2008.

En particular, en 2008 se produjo un peligroso incremento del déficit fiscal a 6.9% del PIB. Es el mayor déficit en los últimos 14 años. El deterioro de los términos de intercambio en 2008 y las erogaciones presupuestarias necesarias para enfrentar las afectaciones de los huracanes Gustav, Ike y Paloma, fueron los eventos que primordialmente ocasionaron este aumento no previsto del gasto fiscal. Se extendieron las transferencias fiscales al sistema empresarial para cubrir pérdidas, así como, los subsidios para compensar el incremento internacional del precio de los alimentos y el petróleo. En 2009 el gobierno realizó un meritorio ajuste del déficit fiscal hasta 5% del PIB, no obstante, es el segundo mayor déficit del los últimos 14 años.

El mayor déficit fiscal en 2008 y 2009, y la consecuente monetización, en momentos en que se desaceleraba severamente el PIB, hacían suponer mayores registros de inflación para este período. Adicionalmente, el déficit en la balanza de pagos en 2008 ejercía presiones a la devaluación de los tipos de cambio, lo cual hubiese alentado un traspaso de costos a los precios finales de consumo. Este factor que fue anulado por una política de tipo de cambio fijo (tabla 1). La defensa del tipo de cambio llevó consigo a una esterilización de la oferta monetaria en pesos cubanos en 2009. En 2008, la oferta monetaria, medida por el agregado M2A creció un 16.8% en correspondencia con el mayor déficit fiscal de la década, pero en 2009, la oferta monetaria sólo aumenta 2.1% (tabla 1).

2.3 El salario real

En el cuadro 2 se presenta un estimado del salario real para tener una idea cuantitativa sobre uno de los problemas que más se mencionan en la economía cubana: el deterioro que sufrió con la crisis de los noventa el poder adquisitivo del salario de las empresas e instituciones estatales y el bajo nivel en que actualmente se encuentra; causante ello de desincentivo, emigración de la fuerza de trabajo calificada, ilegalidades, entre otras distorsiones.

Fuente:

a Es la variación porcentual anual del IPC que calcula la ONE.

b Elaboración propia a partir de los datos del mercado formal (deflactor del PIB) e informal reportados por CEPAL (1997), manteniendo una ponderación de 40% para el mercado formal y 60% para el informal (el 30% del mercado agropecuario se suma al informal)

En la columna B del cuadro 2 se acumula la inflación anual desde 1990 hasta el presente, quedando como resultado que 1 peso cubano de 1989 equivale a 8.83 pesos actuales. En la columna C se ubica el salario nominal promedio, el cual es en 2009 de 427 pesos cubano, más del doble que el valor que presentaba en 1989 (188 pesos cubanos). En la última columna se divide el salario nominal entre el nivel de precios arrojando el valor real del salario promedio medido en pesos de 1989. Se aprecia una recuperación gradual del salario real desde mitad de los años 90, pero todavía muy distante de los niveles de pre-crisis. Al cierre de 2009 el salario real equivalía a 48 pesos del año 1989, es decir, representaba el 26%. En Ferrior (2007) se argumenta otro punto de vista sobre este tema. Mesa-Lago (2008) estima que las pensiones reales han sufrido el mismo deterioro que el salario real.

Al comparar la columna A con la B se nota la diferencia entre inflación y nivel de precios: la inflación desde 1995 es baja pero el nivel de precios es mucho mayor que antes de la crisis debido a la hiperinflación de principio de los 90. El cuadro 2 permite distinguir estabilidad monetaria de poder adquisitivo.

Los cálculos del cuadro 2 no son exactos sino estimaciones pues no existen datos oficiales de inflación antes de 1995. No obstante, la tendencia y las conclusiones sobre la evolución del salario real no cambian con otras estimaciones que se han hecho del IPC en el período 1990-1994.

2.4 La política monetaria y el PIB

Hasta el momento, en los objetivos finales de la política monetaria cubana no aparece la estabilidad del Producto Interno Bruto. Varias características de la economía cubana limitan los efectos que la oferta monetaria y los instrumentos de política monetaria pueden tener sobre el producto.

En primer lugar la forma de gestión del sector empresarial estatal. La producción de la mayor parte de las empresas en Cuba obedece a un plan. La planificación orienta losgastos de las empresas e interviene en la asignación de recursos. Las empresas no tienen total autonomía para decidir sobre su actividad únicamente en base a las informaciones de precios.

Para el sector empresarial no existe un mercado de cambio para el peso cubano. Las personas jurídicas no pueden comprar con pesos cubanos divisas para hacer importaciones. Así, una de las funciones principales del plan es asignar centralizadamente las divisas. De esta forma, el nivel de producción de una empresa no depende sólo de la demanda de sus bienes y servicios, sino también de las disponibilidades de divisas asignadas por el plan.

También está el tema de la segmentación de los mercados entre el sector empresarial y el sector de la población. Las personas y las empresas no acceden a los mismos mercados de bienes, cambiarios y financieros. Si bien hay algunos vasos comunicantes entre ellos, existen regulaciones que impiden el libre flujo monetario entre estos segmentos. En Gonzáles (1999) se explican diferentes mecanismos de segmentación.

Por esta razón es que en los análisis monetarios en Cuba generalmente se habla del “sector de la población” y del “sector empresarial”. Esta es una separación que normalmente no se hace en economías de mercado, sin embargo, en Cuba es necesario evaluar de manera separada ambos circuitos. En consecuencia, se pudiera hablar también de una política monetaria segmentada.

La planificación y la centralización han sido los instrumentos que se han usado principalmente para regular la demanda en el sector empresarial y el producto. En la práctica, los instrumentos de la política monetaria han estado más orientados hacia los equilibrios y la estabilidad en el sector de la población.

3. El Banco Central y la política monetaria

Desde el año 1961 hasta 1982 existió un solo banco en la economía cubana: el Banco Nacional de Cuba. Este concentraba las funciones de banca central, comercial, de inversiones y se encargaba de las operaciones financieras internacionales. En 1983 se creó el Banco Popular de Ahorro (BPA) y en 1984 el Banco Financiero Internacional (BFI).

En la segunda mitad de los noventa, dicha estructura se amplió y modificó. Surgió un sistema financiero de dos niveles, encabezado por el Banco Central de Cuba como órgano rector del sistema financiero, encargado de supervisar y controlar las instituciones financieras, de actuar como agente fiscal del Estado y velar por el funcionamiento del sistema de cobros y pagos. Se institucionalizó asimismo el mantenimiento de la estabilidad como uno de los principales objetivos del Banco Central y de la política monetaria.

“El Banco Central de Cuba tiene por objeto velar por la estabilidad del poder adquisitivo de la moneda nacional, contribuir al equilibrio económico y al desarrollo ordenado de la economía,...” (Decreto-Ley 172)

La política monetaria se fortaleció con la creación del Banco Central de Cuba en 1997 y con el funcionamiento, dentro de este, del Comité de Política Monetaria. El Comité de Política Monetaria analiza sistemáticamente las variables vinculadas a los equilibrios monetarios en los mercados de la población y que tienen un impacto sobre la inflación y la compra-venta de monedas en las casas de cambio.

3.1 Instrumentos del Banco Central

En Cuba no se usan las operaciones de mercado abierto. No hay un mercado de deuda pública y tampoco el Banco Central ha emitido títulos propios para la regulación monetaria. La tasa de descuento y el encaje legal, si bien existen y pueden constituir en el futuro instrumentos de la política monetaria, en la práctica su utilización por el Banco Central ha sido casi nula.

Como instrumentos el Comité de Política Monetaria ha usado el tipo de cambio del peso cubano en Cadeca, las tasas de interés de los depósitos a plazo fijo y la venta de divisas al Ministerio de Comercio Interior (Mincin).

El tipo de cambio del peso cubano en Cadeca se fija en el Comité de Política Monetaria y por eso se clasifica como un instrumento del Banco Central. No obstante, desde la creación de Cadeca, el Banco Central nunca se comprometió con un valor fijo o una banda de flotación para el tipo de cambio. El mercado de cambio de la población hasta el año 2002 operó con un régimen que podría denominarse de flotación manejada. El tipo de cambio fluctuaba para ajustar los desequilibrios en la compra venta de pesos cubanos, pero en ocasiones el Banco Central intervenía comprándole o vendiéndole monedas a Cadeca.

En última instancia el tipo de cambio está determinado por las presiones de demanda de divisas que genera el salario y otras fuentes de ingresos en peso cubanos y por la oferta de divisas que genera el turismo, las remesas, entre otros. Asimismo, la compra-venta de monedas se ve afectada por las expectativas y confianza de la población con respecto a las distintas monedas.

En el gráfico 2 se muestra la serie mensual promedio del tipo de cambio. Después de mantenerse estacionario el tipo de cambio por casi seis años, la mayor devaluación ocurrió a finales del 2001 (23.3%), coincidiendo con los sucesos del 11 de septiembre y la caída del turismo. Desde enero de 2002 hasta diciembre del 2004 estuvo sin modificación el tipo de cambio promedio en 26.5 pesos cubanos por CUC. En marzo del 2005, sucedió el último movimiento del tipo de cambio revaluándose hasta 24.5 pesos cubanos por CUC (24 para la compra y 25 para la venta). Se observan en el gráfico dos períodos distintos en la trayectoria del tipo de cambio, antes y después de enero del 2002. Realmente, a partir de esta fecha se ha transitado hacia un régimen más parecido a un tipo de cambio fijo que a una flotación manejada.

En el gráfico 2 se muestra la serie mensual promedio del tipo de cambio. Después de mantenerse estacionario el tipo de cambio por casi seis años, la mayor devaluación ocurrió a finales del 2001 (23.3%), coincidiendo con los sucesos del 11 de septiembre y la caída del turismo. Desde enero de 2002 hasta diciembre del 2004 estuvo sin modificación el tipo de cambio promedio en 26.5 pesos cubanos por CUC. En marzo del 2005, sucedió el último movimiento del tipo de cambio revaluándose hasta 24.5 pesos cubanos por CUC (24 para la compra y 25 para la venta). Se observan en el gráfico dos períodos distintos en la trayectoria del tipo de cambio, antes y después de enero del 2002. Realmente, a partir de esta fecha se ha transitado hacia un régimen más parecido a un tipo de cambio fijo que a una flotación manejada.

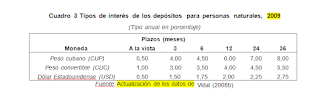

El tipo de interés es otro de los instrumentos que ha manipulado el Banco Central con vista a mantener el equilibrio monetario en el sector de la población. El Comité de Política Monetaria fija, para todos los bancos que forman el sistema financiero cubano, un nivel de tipos de interés de los depósitos bancarios en las tres monedas. En el cuadro 3 se muestran los tipos de los distintos plazos por moneda al cierre de 2008.

El incremento del tipo de interés en pesos cubanos y el diferencial favorable que ha mantenido el tipo de interés de las monedas nacionales con respecto a los depósitos en dólares ha contribuido a fomentar el ahorro en las monedas nacionales, por tanto, ha ayudado también al equilibrio de las casas de cambio y a la estabilidad del tipo de cambio. Adicionalmente, ha servido para reducir las presiones de consumo y por consiguiente en los precios.

Aún cuando no toda la población cubana puede tener ahorro en los bancos, desde el punto de vista macroeconómico y para la estabilidad monetaria los movimientos del ahorro sí son muy sensibles. Aproximadamente, la mitad de la liquidez de la población usualmente se mantiene en la forma de ahorro en los bancos. Por tanto, las decisiones que toman los ahorristas tienen un efecto significativo en el equilibrio de los tipos de cambio y de los precios.

El tercer instrumento de política monetaria es la venta de dólares que hace el Banco Central al Mincin, que es el ministerio encargado de las ventas estatales de bienes y servicios en pesos cubanos a la población (circulación mercantil minorista). Como en el sector empresarial no existe un mercado de compra venta de pesos cubanos por divisas, el Mincin tiene dos formas de obtener dólares para realizar importaciones: mediante una asignación centralizada del Ministerio de Economía y Planificación o que el Banco Central se los venda a cambio de pesos cubanos.

El Banco Central le vende los dólares al Mincin a cambio de pesos cubanos al tipo de cambio vigente en Cadeca. Estas operaciones no las hace el Banco Central con ningún otro ministerio. El Banco Central intenta influir sobre la circulación mercantil minorista por el papel importante que juega en el equilibrio entre la oferta y la demanda de bienes y servicios, y finalmente en la estabilidad monetaria.

3.2 Aspectos institucionales

Junto con el Comité de Política Monetaria y sus instrumentos se debe destacar el papel que juega en la estabilidad monetaria el GASFI (Grupo de Análisis del Saneamiento de las Finanzas Internas). En el GASFI se reúnen mensualmente directivos del Ministerio de Economía y Planificación, del Ministerio de Finanzas y Precios, del Mincin y del Banco Central, con el objetivo de planificar las acciones que cada uno puede llevar adelante para mantener el equilibrio monetario en el sector de la población. Este es un punto de encuentro entre la política monetaria, la política fiscal y la planificación. Son importantes estas reuniones para analizar las variaciones de los salarios, de los precios regulados, de diferentes fuentes de liquidez monetaria, así como, la asignación de dólares al Mincin por parte del Ministerio de Economía y Planificación. Todas ellas son variables no controladas directamente por el Banco Central, pero que pueden tener un impacto significativo en la inflación y en el equilibrio del mercado cambiario en Cadeca.

Con respecto a la transparencia, se puede decir que no es un aspecto que se ha propuesto la política monetaria en Cuba. Las informaciones que se brindan sobre la política monetaria son escasas, se conocen poco las decisiones tomadas en el Comité de Política Monetaria y en el GASFI, el Banco Central publica un informe anual pero tiene una circulación limitada. Sólo en el período en que se implementaron las medidas de desdolarización se observó una mayor transparencia y comunicación con el público.

En cuanto a la autonomía del Banco Central, también es un tema complejo que rebasa los análisis que se pueden hacer a partir de las leyes y regulaciones. No obstante, se puede afirmar que el Comité de Política Monetaria ha manejado con independencia los instrumentos de política monetaria (instrument-independence). Con la desdolarización en 2003 y 2004 el Banco Central ha aumentado su control de la oferta monetaria y del crédito en la economía.

Uno de los mecanismos que más limita la autonomía de la política monetaria en el control de la oferta monetaria es la monetización del déficit fiscal. En la economía cubana no existe un mercado de deuda pública. La diferencia entre los gastos e ingresos fiscales se financia con un préstamo en pesos cubanos que realiza el Banco Central al presupuesto. Este último no está obligado a reintegrar el principal de la deuda, únicamente debe pagar al BCC un tipo de interés anual del 1%. El crédito interno neto al gobierno es una fuente de creación primaria de pesos cubanos que no controla el Banco Central. Sin embargo, está establecido que el Banco Central no puede financiar un déficit fiscal superior al aprobado por la Asamblea Nacional, y desde 1995 la proporción del déficit con relación al PIB se ha mantenido baja; excepto en el último año 2008.

3.3 Monedas en circulación

Aunque se han utilizado al mismo tiempo en la economía cubana varias monedas, incluyendo el euro en el polo turístico de Varadero, se pueden enmarcar dos momentos de dualidad monetaria. Durante alrededor de diez años la dualidad monetaria estuvo definida por la circulación del peso cubano (CUP) y el dólar estadounidense. Actualmente, las dos monedas que ocupan la casi totalidad de las transacciones internas son el peso cubano y el peso convertibles (CUC), ambas emitidas por el Banco Central de Cuba.

El comienzo de la dolarización y dualidad monetaria en la economía cubana puede ubicarse a principio de los años noventa.3 La circulación del dólar fue una consecuencia de la crisis económica de esos años y de los desequilibrios fiscales y monetarios que trajo aparejados. El exceso de liquidez, la inflación, y en general los desequilibrios fiscales y monetarios, no permitían en aquellos años la formación de un mecanismo cambiario estable y confiable. En tales circunstancias fue preferible dolarizar, y de esta forma aislar de los desequilibrios existentes, tanto el desarrollo del turismo y la inversión extranjera, como otros sectores llamados emergentes. Hidalgo y Doimeadios (2002) destacan que la dolarización “aportó credibilidad al destino Cuba como opción para el capital extranjero”.

Después de diez años de dolarización parcial, en el 2003 comenzó un proceso de desdolarización. Inicialmente el Banco Central sustituyó el dólar por el peso convertible en el sector empresarial estatal. Más adelante, se desdolarizó el sector de la población, primero se sustituyó el dólar por el peso convertible como medio de pago y posteriormente se desdolarizaron una parte significativa de los depósitos. Así, el peso convertible, una moneda que se había mantenido circulando marginalmente desde 1994, sustituyó las funciones de medio de pago y depósito de reserva del dólar estadounidense dentro de la economía cubana.

De esta forma, se llega a la situación presente, en la cual la economía ya no está dolarizada pero se mantiene la dualidad monetaria, al circular paralelamente dos signos monetarios nacionales. Hoy en día un objetivo explícito del Banco Central es llegar a una sola moneda, que según se ha planteado, sería el peso cubano, es decir, el peso convertible va a dejar de existir en algún momento (ver Vidal 2008a).

4. Crisis bancaria

Desde 2008 las cosas han empeorando para el sistema financiero cubano. A mitad de año se produjeron incumplimientos de algunos de los compromisos financieros internacionales del país como consecuencia del deterioro de la solvencia externa. A ello se le sumaron en 2009 los impagos de los bancos cubanos a proveedores internacionales e inversionistas extranjeros. Los balances de los bancos cubanos no disponen desde esa fecha liquidez suficiente en divisas para hacer frente al funcionamiento corriente del sistema de pagos. El sistema bancario se encuentra en una situación de crisis de liquidez sistémica, sin poder contar con un prestamista de última instancia que ayude a sobrepasarla.

Las manifestaciones de esta crisis de liquidez no están relacionadas hasta el momento con un retiro masivo de cuentas de ahorro de la población -que mantiene la confianza en el sistema financiero-, sino con el colapso del sistema de pagos empresariales. Prácticamente se detuvieron los pagos al exterior desde el sistema bancario cubano; transferencias bancarias que normalmente demoraban días, tomaban varios meses en ejecutarse. CEPAL (2009) estima los impagos de los bancos cubanos entre 600 y 1000 millones de dólares.

No son públicos los datos que se requieren para una evaluación más precisa de la crisis bancaria cubana. No obstante, examinando los resultados macroeconómicos disponibles, las acciones previas y actuales de política económica y tomando en cuenta los canales de trasmisión que necesariamente ocurren entre ellas, se pueden identificar los siguientes determinantes fundamentales de la crisis de liquidez bancaria: de la economía sin establecer alguna regla para la emisión de pesos convertibles. Desde 2003 se rompió la caja de conversión que respaldaba el peso convertible y quedó el Banco Central con libertad ilimitada para imprimir esta moneda. El financiamiento del Banco Central al gobierno en pesos cubanos está restringido cada año por la Asamblea Nacional de acuerdo al déficit fiscal que esta apruebe; sin embargo, no existe un límite para el financiamiento y la emisión en pesos convertibles. Tampoco se conoce el déficit fiscal y el valor de la oferta monetaria en esta moneda y la proporción específica en relación con las reservas internacionales. La desdolarización de la economía le brindó autonomía a la política monetaria, pera la ausencia de reglas y la poca transparencia han conducido a un evidente exceso de emisión monetaria.

• Un segundo factor promotor de la crisis bancaria es la centralización desde 2005 de los recursos financieros en la llamada Cuenta Única donde las empresas estatales están obligadas a transferir sus ingresos en divisas. La centralización provocó una concentración del riesgo financiero en un solo agente económico, en este caso, el gobierno central. No es la primera vez que el gobierno enfrenta un déficit en sus finanzas y problemas de solvencia, la diferencia es que anteriormente ello no repercutía con tanto rigor sobre los balances de los bancos al estar más diversificada la liquidez entre las cuentas corrientes de las diferentes empresas estatales.

• El tercer factor está relacionado con el empeoramiento de las condiciones macroeconómicas desde 2008. Diferentes choques externos y la crisis global ha venido impactando con severidad la economía de la isla. Este factor se unió a los dos anteriores y actuó como detonante de la crisis bancaria. El endeudado gobierno central vio como sus finanzas empeoraban y ello repercutió directamente y con mayor grado en el sistema bancario. Aumentó el déficit fiscal en ambas monedas y con ello la emisión monetaria, ahora con menos límites tras la desdolarización de la economía. La emisión monetaria incrementó las cuentas corrientes en pesos convertibles en los balances en losbancos sin una cobertura adecuada en reservas internacionales.

La estabilización del sistema bancario requiere un prestamista internacional de última instancia, factor que se le dificulta a Cuba por no ser miembro de los principales organismos financieros internacionales. Las consecuencias de la crisis global sobre aliado económico o desde el recién instaurado Banco del ALBA.

Parte de las consecuencias sobre el sistema financiero ya hoy son irreversibles; la confianza internacional en los bancos cubanos no se restablece tan fácilmente en el corto o mediano plazo. La propia crisis de confianza complica la recuperación del sistema bancario, puesto que genera un círculo vicioso en el cual se desincentiva la entrada de nuevos flujos financieros al país y se profundiza la escasez de liquidez. Las dificultades actuales en el sistema bancario tienen implicaciones negativas directas e inmediatas sobre el crédito, los flujos de inversión extranjera y sobre las operaciones de comercio exterior.

5. Consideraciones finales

Desde mediados de los años noventa la política monetaria ha ido transitando hacia un nuevo esquema que tiene como objetivos finales la estabilidad de los precios y el equilibrio entre la compra y venta de monedas en las tasas de cambio. Existe suficiente evidencia para señalar que desde 1995 la política monetaria cubana ha mantenido la estabilidad monetaria. El control del déficit fiscal, la actuación de los instrumentos del Banco Central y la coordinación de políticas han contribuido a los equilibrios monetarios y cambiarios.

El aporte fundamental de la estabilidad monetaria ha sido proveer un ambiente de certidumbre favorable para el crecimiento económico y la entrada de inversión extranjera. El control de la inflación y la estabilidad de los tipos de cambio ayudaron a restablecer la confianza en las monedas nacionales y de esta forma posibilitó la desdolarización de la economía. Ha permitido también que los incrementos que se han efectuado en los salarios nominales se hayan traducido en incrementos del salario real. No obstante, el poder adquisitivo del salario aún se encuentra sumamente afectado. Se haya muy lejos de recuperarse del deterioro que sufrió con la crisis económica de principio de los noventa.

A pesar del deterioro de las condiciones macroeconómicas y la crisis global, la política monetaria ha logrado mantener bajo control la inflación en 2008 y 2009. Sin embargo, ha detonado una crisis bancaria que tiene como determinantes decisiones de política monetaria asociadas a la desdolarización, la centralización financiera y el régimen cambiario del peso convertible.

No es nada fácil la salida de la crisis bancaria actual y no hay muchas opciones de política económica, dado que no se dispone de un prestamista de última instancia. Una apertura a la inversión extranjera, ofreciendo facilidades que superen los riesgos financieros actuales, permitiría atraer capitales y dinamizar la economía ante la ausencia de préstamos externos. La otra opción es profundizar y agilizar las transformaciones fiscales, monetarias –incluyendo la eliminación paulatina de la doble moneda- y los cambios estructurales que promuevan la productividad y la generación de ingresos. No obstante, ningunas de estas opciones permitiría resolver la situación de iliquidez de inmediato. En consecuencia, existen altas probabilidades de que la economía cubana se sumerja en un período de estancamiento o recesión, inevitable a estas alturas para la política económica. Es un mayor desafío para el Banco Central conservar la estabilidad monetaria en este escenario.

Bibliografía

Banco Central de Cuba, varios años, Informe Económico.

Carranza, J., L. Gutiérrez, y P. Monreal. (1995) “La Desmonetización de la Economía Cubana: una Revisión de las Alternativas” Economía y Desarrollo 2, Universidad de La Habana.

CEPAL, varios años, Balance Preliminar de las Economías de América Latina y el Caribe.

CEPAL (1997), La Economía Cubana. Reformas Estructurales y Desempeño en los Noventa, Fondo de Cultura Económica, México D. F.

CEPAL (2009), Preliminary Overview of the Economies of Latin America and the el Caribbean 2009, Santiago de Chile, December.

Doimeadios, Y. (2002) “Características y Alcance de la Dolarización Parcial en Cuba. Diferencias con la Región Latinoamericana” Tesis de Maestría. Facultad de Economía. Universidad de La Habana.

Ferriol, A. (2007) “La Inflación y el Salario Real. Otro Punto de Vista” Economics Press Service 10. Inter Press Service (IPS), La Habana

González, A. (1995) “La Economía Cubana en 1994 y los Escenarios para 1995” Economía y Reforma Económica en Cuba. Venezuela. Editorial Nueva Sociedad.

González, A. (1999) “El Nuevo Modelo de Análisis de las Finanzas Internas” Cuba: Investigación Económica 5(2) INIE.

Hidalgo, V., P. Vidal y L. Tabares (2000) “Equilibrios Monetarios y Política Económica” Economía y Desarrollo 2, Universidad de La Habana.

Hidalgo V. y Y. Doimeadios (2002) “Dualidad Monetaria en Cuba: Causas e Implicaciones de Política Económica” Economía y Desarrollo 1, Universidad de La Habana

Marquetti, H. (1998). “La Economía del Dólar: Balance y Perspectiva.” CEEC

Mesa-Lago, Carmelo (2008) “Envejecimiento y Pensiones en Cuba: la Carga Creciente” Nueva Sociedad 216, Uruguay, Julio. Vidal Pavel y Doimeadios, Yaima (2003), “Deflación vs. inflación en la economía cubana”, Economía y Desarrollo, vol. 134, edición especial, La Habana, pp. 59-72.

Vidal, Pavel (2007) “La Inflación y el Salario Real” Economics Press Service 6. Inter Press Service (IPS), La Habana.

Vidal, Pavel (2008a) “La Encrucijada de la Dualidad Monetaria” Nueva Sociedad 216. Uruguay.

Aucun commentaire:

Enregistrer un commentaire